Les actuelles fluctuations du prix du pétrole sont-elles d’ordre structurel ou bien sont-elles dues à la spéculation de quelques grands acteurs ? Quelle est la part de responsabilité des banques et des sociétés pétrolières et celle de ce que l’on appelle le "pic pétrolier" ? Et surtout, quels sont les garde-fous mis en place au niveau international et aux États-Unis par le Congrès US pour se prémunir contre d’éventuelles hausses "artificielles" des cours du brut ? Pour William Engdahl, auteur de l’article ci-dessous, la réponse est claire.

ICE Brent Crude [indice d'échange intercontinental du brut]

Clôture quotidienne des 12 mois précédents

Source: oilnergy.com

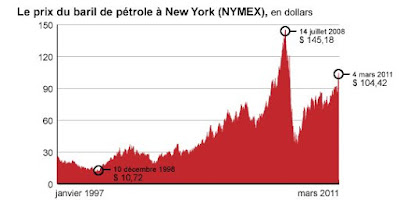

Depuis octobre l’an dernier, le prix du brut sur le marché mondial des contrats à terme a véritablement explosé. Chacun avance sa propre explication. La plus commune est la croyance, parmi les marchés financiers, qu’une guerre est imminente entre Israël et l’Iran, ou entre les USA et l’Iran, ou entre ces trois pays. Une autre explication veut que le prix augmente irrémédiablement du fait que l’on aurait dépassé ce qu’on appelle le « pic pétrolier » – le point sur une courbe de Gauss imaginaire (voir le graphique ci-dessous) où la moitié de toutes les réserves mondiales connues de pétrole ont été épuisées et où l’exploitation de ce qui reste va diminuer en quantité mais à un rythme et à des prix croissants.

Les justifications par le risque de guerre et par le pic pétrolier sont toutes les deux à côté de la plaque. Comme lors de l’escalade vertigineuse des prix au cours de l’été 2008 lorsque le pétrole avait brièvement atteint 147 $ le baril sur les marchés de contrats à terme, le prix actuel du pétrole augmente en raison d’actions spéculatives conduites sur les marchés par des Hedge Funds [fonds spéculatifs] et certains grandes banques comme Citigroup, JP Morgan Chase et surtout, Goldman Sachs, que l’on retrouve chaque fois qu’il y a des gros sous à se faire sans trop d’efforts, et en pariant sur quelque chose de sûr à 100%. Elles bénéficient en cela de l’aide généreuse de l’agence du gouvernement états-unien chargée de réguler les produits financiers dérivés, la Commodity Futures Trading Corporation (CFTC).

Depuis le début octobre 2011, il y a six mois, le prix des contrats à terme du Brent Crude lors des échanges de contrats à terme ICE est passé d’un peu moins de 100 $ le baril à plus de 126 $, une augmentation de plus de 25%. En 2009 le baril était à 30 $.

Source : LeMonde.fr

Pourtant la demande mondiale de brut n’augmente pas, au contraire, elle décroit pendant cette même période. L’Agence Internationale de l’Énergie (AIE) rapporte que l’offre mondiale de pétrole a augmenté de 1,3 million de barils quotidiens les trois derniers mois de 2011, alors que pour la m6eme période, la demande mondiale n’a augmenté que de la moitié de cette valeur. L’utilisation de l’essence a décru de 8% aux États-Unis, de 22% en Europe, et même chose en Chine. La récession dans une grande partie des pays de l’Union européenne, la récession/dépression croissante aux États-Unis, accompagné par le ralentissement [de l'économie] au Japon ont réduit la demande mondiale de pétrole, tandis que de nouvelles découvertes sont faites quotidiennement et que des pays comme l’Irak augmentent leur offre après plusieurs années de guerre. Le bref pic d’achats de pétrole par la Chine en janvier et février 2012 était lié à la décision prise en décembre dernier de constituer une réserve stratégique de pétrole, un retour à un niveau d’importation plus normal est attendu pour la fin de ce mois.

Alors pourquoi cet énorme pic dans les prix du pétrole ?

En jouant avec du « pétrole papier ».

Un rapide coup d’œil sur le fonctionnement actuel des marchés de « pétrole papier » aide à y voir plus clair. Depuis le rachat par Goldman Sachs dans les années 1980 de la société J. Aron & Co, un opportuniste négociant en matières premières, le commerce du brut est passé d’un domaine d’acheteurs et de revendeurs ponctuels de pétrole réel à un marché où ce ne sont pas l’offre et la demande courante de pétrole réel qui déterminent les prix journaliers, mais la spéculation non régulée dans les contrats pétroliers à terme, et les paris sur les prix d’un brut donné à une date donnée, ordinairement à 30, 60 ou 90 jours.

Depuis quelques années, un Congrès US accommodant pour Wall Street (et financé par lui) a voté plusieurs lois pour aider les banques intéressées par le négoce de contrats pétroliers à terme, dont un établissement en particulier qui a, en 2001, permis à Enron qui était alors en faillite de s’en tirer avec une combine "à la Ponzi" pour plusieurs milliards, et ce, avant qu’elle ne fasse faillite.

La loi de 2000 sur la modernisation des contrats à terme sur les matières premières (CFMA) a été ébauchée par l’actuel Secrétaire au Trésor du président Obama, Tim Geithner. La CFMA a en réalité donné carte blanche au commerce en vente libre (entre les institutions financières) de dérivés de contrats à terme sur l’énergie, sans aucune supervision du gouvernement des États-Unis, en raison de la pression financièrement influente du lobby des banques de Wall Street.

Le pétrole et d’autres matières énergétiques furent exemptés sous ce que l’on appela « l’échappatoire Enron ».

En 2008, alors que l’implication des banques de Wall Street dans la crise financière faisait scandale, le Congrès a dû voter une loi permettant d’outrepasser le veto du président George Bush, et de mettre fin à « l’échappatoire Enron ». À partir de janvier 2011, en vertu de la loi Dodd-Frank réformant Wall Street, la CFTC a reçu le pouvoir d’imposer immédiatement un plafonnement aux négociants de pétrole.

Étrangement, ces limitations n’ont pas encore été implémentées par la CFTC. Lors d’une récente interview, le sénateur Bernie Sanders du Vermont a déclaré que la CFTC n’avait pas « la volonté » d’appliquer ces plafonds mais qu’elle « devait se conformer à la loi ». Il a ajouté, « Ce que nous devons faire… c’est limiter la quantité de pétrole qu’une compagnie peut détenir sur le marché des contrats pétroliers à terme. En réalité, ces spéculateurs n’utilisent pas le pétrole, ils ne font que tirer profit de la spéculation, en faisant grimper les prix de vente. »[1] Alors qu’il affirmait haut et fort vouloir remédier à ces lacunes, le président de la CFTC Gary Gensler n’a toujours rien fait dans ce sens.

Notons au passage que Gensler est un ancien cadre de – vous l’aviez deviné – Goldman Sachs. Et la mise en application [de cette loi] par la CFTC n’est toujours pas faite.

Plusieurs sources ont relevé, l’automne dernier, le rôle central de certaines banques ou grandes sociétés pétrolières, comme BP, dans la constitution d’une nouvelle bulle des prix pétroliers qui se sont détachés de la réalité physique des calculs basés sur l’offre et la demande de barils.

Un « casino de jeux… »

Une estimation courante veut que les spéculateurs, c’est-à-dire les négociants de contrats à terme comme les banques ou les Hedge Funds, qui n’ont nullement l’intention de se faire livrer du pétrole, mais veulent seulement réaliser un profit sur le papier, contrôlent aujourd’hui près de 80% du marché des contrats pétroliers à terme, contre 30% il y a 10 ans.

L’an dernier, le président de la CFTC, Gary Gensler, peut-être pour conserver un semblant de crédibilité au moment où son agence ignorait encore le mandat légal du Congrès, a affirmé que « d’énormes apports d’argent spéculatif créent une prophétie auto-réalisatrice qui fait monter les prix des matières premières »[2], en référence aux marchés pétroliers. Début mars, le ministre koweïtien du pétrole, Hani Hussein, a déclaré lors d’une interview à la télévision d’État que « selon la théorie de l’offre et de la demande, les prix actuels du pétrole ne sont pas justifiés. »[3]

Michael Greenberger, professeur à l’Université de droit du Maryland, et ancien régulateur de la CFTC, qui avait essayé d’attirer l’attention du public sur les conséquences de la décision du Gouvernement états-unien de permettre une spéculation débridée et la manipulation des prix de l’énergie par les grandes banques et les fonds spéculatifs, a noté récemment qu’ « il y a 50 études montrant que la spéculation fait monter les prix du pétrole de façon incroyable, mais d’une manière ou d’une autre, cela n’a pas été intégré par les peuples. » Greenberger disait, « Une fois que le marché est dominé par les spéculateurs, ce que vous avez vraiment, c’est un immense casino de jeux. »[4]

Le résultat d’une régulation permissive des marchés pétroliers par le gouvernement états-unien a créé les conditions idéales par lesquelles une poignée de grandes banques et d’institutions financières – qui sont d’ailleurs, chose intéressante, les mêmes qui dominent le commerce mondial des contrats pétroliers à terme, et qui détiennent les actions du principal négociant pétrolier à Londres, ICE Futures – sont capables d’orchestrer d’énormes variations à court terme des prix que nous payons pour le gazole, l’essence et d’innombrables autres produits dérivés du pétrole.

Nous sommes maintenant au beau milieu d’une de ces variations, amplifiées par la rhétorique guerrière d’Israël sur le programme nucléaire iranien. Laissez-moi déclarer catégoriquement ma ferme conviction qu’Israël ne va pas s’engager directement dans une guerre avec l’Iran, et Washington non plus. Mais l’effet de la rhétorique guerrière est de créer la toile de fond idéale pour un pic spéculatif massif du pétrole. Certains spécialistes parlent du baril à 150 $ cet été.

Hillary Clinton s’est récemment assurée que le prix du pétrole continuerait de se maintenir à un niveau élevé pendant plusieurs mois grâce à la peur d’une guerre contre l’Iran, en lui lançant un nouvel ultimatum concernant son programme nucléaire lors de débats avec Sergeï Lavrov, le ministre russe des Affaires étrangères : « À la fin de l’année, ou sinon… »[5]

Curieusement, un des vrais moteurs de la bulle financière pétrolière provient des sanctions économiques imposées par l’Administration Obama sur les transactions pétrolières de la Banque Centrale d’Iran. En faisant pression ces dernières semaines à la fois sur le Japon, la Corée du Sud et l’Union Européenne pour qu’ils n’importent plus de pétrole iranien sous peine de sanctions, Washington a déclenché une énorme chute de l’offre de pétrole par l’Iran vers les marchés mondiaux, et a ainsi considérablement favorisé le jeu des contrats pétroliers à terme à Wall Street. Dans un récent article d’opinion paru dans le Financial Times de Londres, Ian Bremmer et David Gordon du groupe Eurasia écrivaient, « … même si cela cause effectivement quelques dégâts financiers à l’Iran, enlever trop de pétrole Iranien de l’offre mondiale d’énergie pourrait causer un pic du prix du pétrole et bloquerait la reprise. Pour la première fois peut-être, des sanctions ont le potentiel "de trop bien marcher", impactant autant ceux qui les subissent que ceux qui les appliquent. »

Selon Bloomberg, l’Iran exporte 300 000 à 400 000 barils de moins par jour que ses 2,5 millions habituels. La semaine dernière, l’Administration états-unienne de l’Information sur l’Énergie indiquait dans son rapport que la majeure partie de ce pétrole iranien n’était plus exporté parce que les assureurs refusent d’assurer les cargaisons.[6]

Pour les produits financiers dérivés du marché pétrolier, le problème de la spéculation illimitée et non réglementée, par une poignée de grandes banques n’est pas chose nouvelle. Un rapport datant de juin 2006 du sous-comité états-unien permanent d’Enquête sur « le rôle de la spéculation des marchés dans l’augmentation des prix du pétrole et du gaz » faisait remarquer : « …il existe des preuves solides permettant de conclure qu’une forte spéculation sur les marchés courants a considérablement augmenté les prix. »

Le rapport relevait que la CFTC avait été mandatée par le Congrès US pour garantir que les prix sur les marchés de contrats à terme reflétaient l’offre et la demande, et n’étaient pas victime des pratiques de manipulation ou des excès de la spéculation. La loi états-unienne sur l’Échange des Matières premières (Commodity Exchange Act, ou CEA) stipule que « toute spéculation excessive sur les matières premières sous contrat de vente faisant l’objet d’une livraison différée… qui cause des fluctuations soudaines ou déraisonnables, ou des changements infondés du prix de ces matières premières, est une charge indue et non nécessaire pour le commerce inter-États d’une de ces matières premières. » De plus la Commodity Exchange Act a ordonné à la CFTC d’établir des limites au commerce « que la Commission juge nécessaire pour diminuer, éliminer ou prévenir une telle charge. »[7]

Où en est la CFTC maintenant que nous avons besoin de ces plafonds ? Comme le sénateur Sanders l’a très justement fait remarquer, la CFTC semble ignorer la loi, et préférer les intérêts de Goldman Sachs et de ses amis de Wall Street qui dominent le commerce des contrats pétroliers à terme.

Au moment où il apparaîtra clairement que l’Administration Obama a agi pour prévenir une guerre avec l’Iran en utilisant différents moyens diplomatiques détournés, et que Netanyahu a simplement essayé de consolider sa position tactique pour marchander âprement avec une administration Obama qu’il méprise, le prix du pétrole est assuré dans les jours qui suivent de connaître une véritable chute libre. A ce jour, les principaux protagonistes de ces manipulations de produits financiers dérivés du marché pétrolier se frottent les mains et engraissent leurs comptes en banque, et l’effet de cette envolée des prix du pétrole sur la croissance de notre économie mondiale déjà fragilisée, surtout dans des pays comme la Chine, est également très préjudiciable.

William Engdahl

Notes :

1. Oil Speculators Must Be Stopped and the CFTC “Needs to Obey the Law”: Sen. Bernie Sanders par Morgan Korn, pour le Daily Ticker, le 7 mars 2012

2.Ibid.

3.Kuwait’s oil minister believes current world oil prices are not justified, adding that the Gulf state’s current production rate will not affect its level of strategic reserves sur UpstreamOnline, le 12 mars 2012

4.Behind Gas Price Increases, Obama’s Failure To Crack Down On Speculators par Peter S. Goodman, pour The Huffington Post, le 15 mars 2012

5.US tells Russia to warn Iran of last chance par Tom Parfitt, sur The Telegraph, le 14 mars 2012

6.Obama administration brushes off oil price impact of Iran sanctions, par Steve Levine, dans le Foreign Policy, le 8 mars 2012

7.Perhaps 60% of today’s oil price is pure speculation’, par F. William Engdahl, pour Global Research, le 2 mai 2008